相続

終活の中でも重要なのは財産の整理、遺産相続の内容を取りまとめておくことです。

遺産相続は家族、親族間で一番トラブルが発生する項目です。

遺産を相続する側(相続人)は誰にどのようにして、どれ位の分配で遺産を相続したいのか、遺産を受ける側(被相続人)は遺産を受け取ることにどのようなメリットとデメリットがあるのかを考えて決める必要があります。

民法に従い法定相続人が遺産を相続するのか、または遺言書を作成するのか?

遺産相続でのトラブルを回避するために一緒に確認していきましょう。

目次

遺産相続の基本を学んで終活に役立てよう

遺産相続とは、故人から引き継ぐ財産のことを指します。

遺産は現金、預貯金だけではなく、不動産・土地・証券・仮想通貨・貴金属・美術工芸・宝飾品など価値あるものは全て遺産相続の対象になります。

富裕層といわれる方たち以外の一般家庭では、自宅である不動産とその土地、あとは預貯金などがメインの遺産相続になりますが、遺言書が無い場合は、民法で定められた法定相続人が遺産を相続することになります。

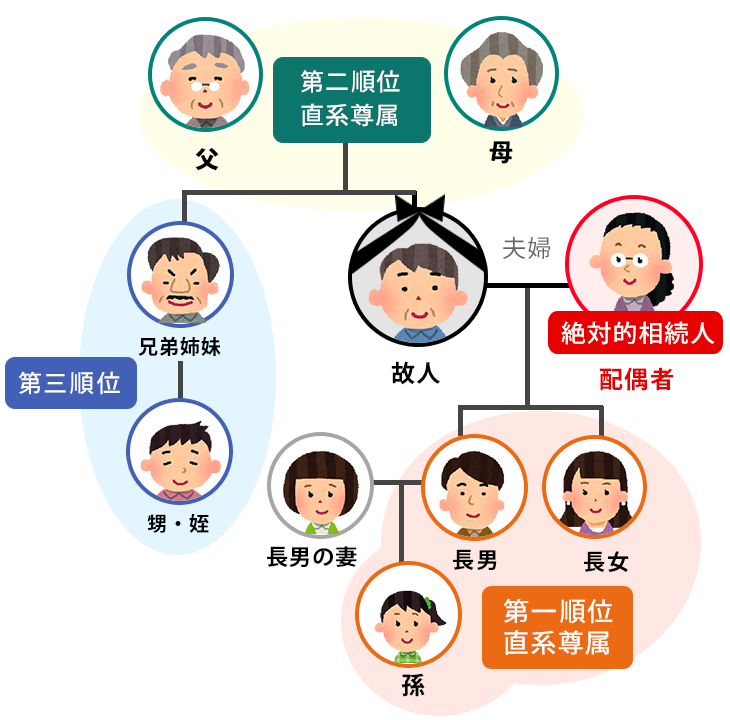

法定相続人の遺産相続の順位と相続の割合は民法で定められており、以下の図の通りになります。

法律で定められた相続順位は決まっており、相続の順位は第三順位までとなります。

その先の第四順位は存在しませんので、第三順位まで追って相続人がいない場合は、遺産は国庫に帰属されることになります。

知っておこう!法定相続人の遺産相続の分配と割合とは

民法に従って遺産相続をする場合は、法定相続人の相続の分配の割合も決まっています。

遺産相続の分配と割合

配偶者は絶対的相続人

配偶者は絶対的相続人になるので、必ず遺産を相続することになります。

故人に子供や両親、兄弟姉妹がいなければ配偶者が全額相続することになります。

故人に子供がいる場合

故人に子供がいれば配偶者が遺産の半分を受け取り、子供たちはもう半分の遺産を子供の人数で割ることになります。

故人に子供がいない場合

故人に子供がいなく、両親が健在な場合は配偶者が遺産の3分の2、直系尊属である両親が、残り3分の1の遺産を相続することになります。

故人がシングル者で両親もいない場合

相続第一順位である子供と第二順位の両親がおらず、第三順位である故人の兄弟姉妹や甥姪がいる場合は、配偶者に4分の3相続され、第三順位の兄弟姉妹や甥姪には残りの4分の1が相続されます。

第一順位である子供に家族がいて父親からの遺産相続後に、配偶者である母親よりも先に子供が亡くなってしまった場合は、母親である配偶者に遺産を戻すことはできません。

この場合は孫に相続権が移ります、さらにその孫が早くに亡くなった場合は曾孫に相続されます。

故人に前妻や愛人がいる場合の相続権とは

また、稀なケースではありますが、故人に愛人がおりその子供が認知されている場合、認知されている子供には、実子同様の相続権が発生しますが、愛人には相続権はありません。

同様に、前妻や内縁の妻との子供を認知している場合も現在の実子と同じく相続権が発生します。

戸籍上配偶者には相続権がありますが、内縁の妻、愛人、前妻には相続権は無いということ、現在の配偶者との子供以外で認知している子供がいれば、認知されている子供は全て実子と同じ相続権を持っているということです。

相続人同士で円満な話し合いのうえ、相続の手続きが進んでいくのであれば問題はありませんが、法定相続人の1人でも異議申し立てをした場合は、家庭裁判所での調停に発展します。

家族も知らない認知している子供がいるということがある場合は、

遺産相続時にトラブルの元になるので、生前に遺言書を残しておくことをお勧めします。

遺産相続に必要な書類と相続税とは

遺産相続には必要な書類がいくつかあります。

必ず使う書類なので終活の中でどのような書類が必要なのか、事前に確認をしておきましょう。

◇遺産相続に必要な書類

1.戸籍謄本(死亡の記載がされている)

2.住民票 (死亡時の住所が記載されている)または戸籍の附票(本籍地の役所へ依頼)

3.相続人の戸籍謄本(出生まで遡り戸籍謄本を取寄せ、相続人の生存確認)

4.遺産分割協議書(法定相続以外の方法で相続をする場合)

※調停にて相続の分割が行われている場合は、調停調書が必要。

5.印鑑証明(遺産分割協議書の作成時、本人の意思確認のため)

※相続人全員の印鑑証明が必要

6.遺言書(公正証書遺言書以外の書式は家庭裁判所からの検認が必要)

※遺言執行者が指定されていない場合は、家庭裁判所で選任されたうえで選任審判書の謄本が必要。

遺言書がある場合は遺言書の通りに遺産が相続されます。

遺言書が無い場合は法定相続人にあたる全員の戸籍謄本が必要になり、故人の出生まで遡る必要があります。

家族内でも故人に聞いていた出生地が違っていたということも珍しくないケースですので、エンディングノートに出生時の土地や兄弟姉妹の現在の所在を含め、記載しておくと良いでしょう。

不動産を所有している場合に必要な書類

故人が不動産を所有している場合も、不動産の相続にもいくつかの書類が必要になります。

◇不動産の相続に必要な書類

1.登記簿謄本(不動産を特定するための書類)

2.固定資産評価証明書(登録免許税を計算する為の書類)

3.相続人の住民票

4.相続人全員の印鑑証明(発行から3ヶ月以内)

不動産を相続する場合の必要書類は状況に応じては、必要書類をさらに用意必要があることもあります。

遺産相続に関する書類を故人の出生まで遡り、相続人全員の戸籍謄本や印鑑証明を集めるのは大変な労力と時間がかかります。

遺産相続に関しては弁護士や司法書士などの専門家に相談するのが一番です。

無料相談をしている事務所もありますし、書類の取り寄せの代行もしてもらえます。

遺産相続の手続きを専門家に依頼するメリットは何よりも家族の負担が減るこという事です。

みんなの疑問、相続税の仕組みとは

遺産相続に必要な書類の次に質問が多いのが相続税です。

相続税とは遺産を受け継ぐ際に、法律で定められた既定の金額以上の遺産総額がある場合に発生する税金のことです。

計算上、既定の金額を超えなければ相続税の申告は必要が無く納税義務もありません。

まずは納税義務があるのかどうか、計算をする必要があります。

計算式→ 3,000万円+(600万円×法定相続人の人数)=相続税の基礎控除額

つまりは、法定相続人が1人の場合は3,600万円、法定相続人が2人の場合は3,000万円+1,200万円=4,200万円となります。

ですから、計算式で出た金額を超える遺産総額が無ければ相続税を納税する義務はないということです。

しかし、遺産相続の中に不動産がある場合は不動産の評価額によっては相続額が予想を大きく上回る場合があります。

相続税の最高税率は55%ですので相続税を納税するために手持ちの現金では足りない可能性もあります。

不動産を所持している方は終活の中で早めに相続税の額を把握しておく必要があります。

また配偶者控除などで、相続税が必要なくなるケースもありますが控除はあくまでも申告したうえで相続税は必要ないと判断されるので、自動的に控除されると思い放置していると延滞税や無申告加算税の対象になるので注意しましょう。

| 相続税の課税対象 | |

|---|---|

| 財産 | 現金、預貯金、株式、公社債、投資信託など |

| 不動産 | 【土地】宅地、山林、農地、敷地権、借地権 |

| 【建物】区分建物、駐車場、借家権、倉庫など | |

| その他 | 自動車、ゴルフ会員権、リゾート会員権、貴金属 宝飾品、美術工芸品、入院保険金、著作権、商標権、特許権など |

| 相続税の課税対象外 | |

| 祭祀物 | 墓地、墓石、仏壇、仏具等 ※骨董、美術品的価値があるものは課税対象になる ※生前建墓したお墓も非課税相続財産 |

| 死亡・保険金 | 相続人×500万で計算した金額までは非課税 |

法定相続人の例外、相続人に該当する?該当しない?

法定相続人として扱うケースと法定相続人から除外するケースを紹介します。

法定相続人には認知症を患っている、未成年やこれから生まれてくる子供など様々なケースがあります。

どこからどこまでが法定相続人として認められるのかまた、条件が揃えば法定相続人を除外できるケースもあります。

法定相続人に該当するケース

法定相続人が認知症を患っている

法定相続人が認知症の場合は成年後見人を立てて相続の受け取りをします。

成年後見人は、認知症のため自分で判断ができず、相続人が遺産分割協議に参加ができない時に法定相続人の代理人として、不利益が出ないようにしてくれます。

法定相続人が未成年

未成年は法的判断ができないとみなされ、遺産分割協議に参加することができません。

成人の代理人が必要になりますが、この場合両親も相続人になる可能性があるので、未成年の場合は特別代理人を申請する必要があります。

法定相続人が胎児

法定相続人のおなかに赤ちゃんがいる場合も胎児は法定相続人としてみとめられます。

胎児の場合は万が一を考え出産後に遺産分割を行う方がいいでしょう。

法定相続人が行方不明、連絡が取れない

行方不明になっている法定相続人はそのまま法定相続人として認められます。

居場所がわからない、連絡が取れない場合は、役所に確認するなどして戸籍や住民票を確認して必ず探してください。

それでも、行方が分からない時は行方不明の期間が7年未満は代理人を選び相続の管理をしてもらいます。

行方不明から7年以上経過した場合は失踪宣告をして死亡とみなし法定相続人からはずれることになります。

法定相続人から除外できるケース

法定相続人であっても、必ず遺産が相続されるわけではありません。

故人に虐待などの傷害行為、遺産に関しての脅迫などをする法定相続人は故人が生前のうちに家庭裁判所に申請し、申請が認められれば相続から除外することができます。

現在、法定相続人の中で酷く心身ともに傷を付けられた相手いて法定相続人から除外をしたい場合は、家庭裁判所に遺産相続除外の手続きを早めにすることをお勧めします。

遺産相続を放棄するメリットとは?

遺産相続の放棄とは、遺産の中に借金や負債があった場合に相続を拒否、放棄できることを指します。

明らかに故人が残した資産が負債の方が多い場合は、遺産相続の放棄をすれば負債を背負う必要はありません。

この場合は遺産の相続を放棄するほうが大きなメリットになります。

ただし、資産の状況が曖昧で負債と資産が釣り合うのかが分からない場合は安易に遺産相続の放棄をしてしまうと、プラスの資産まで放棄することになります。

資産は現金だけではなく先祖代々引き継がれている品なども含みますので遺産相続の放棄をするということは、そういった思い出のある品も手放すことになります。

まずは、資産の状況を把握して借金や負債がどれほどあって、相続することでプラスになるのかをはっきりとさせておく必要があります。

手遅れになるその前に!遺産の放棄の期限とは

遺産の放棄には期限があり『故人が亡くなったことを知ってから3ケ月』という決まりがあります。

ですから、家族や親族は故人が亡くなってから3ケ月以内に遺産放棄の手続きを完了する必要があります。

もし、法定相続人の中に連絡が取れない人がいる場合は、遺産放棄は『故人が亡くなったその日から』ではなく相続人が『故人が亡くなったと知った日』からになりますので、亡くなったことを知ったのが1年後だとしたら、亡くなった1年後のその日から3ヶ月が遺産相続放棄の期限となります。

早急に遺産相続の放棄を決定した場合、一度放棄した手続きは遺産の放棄は3ヶ月以内でも取り消すことができません。

もし、負債が多く法定相続人の全員が遺産の放棄を望むのであれば手続きの費用や手間なども考えると全員一緒に手続きをしたほうが良いでしょう。

また、故人の負債があると知りながら放置した場合は、相続人の財産が強制的に差し押さえられてしましますので、遺産相続放棄の期限には十分注意が必要です。

ですから、マイナスの資産がある場合、遺産を相続したほうが良いのか、放棄したほうが良いのかは、終活において正直にはっきりと家族に伝えましょう。

プラスの遺産を放棄することは可能?

遺産相続の放棄は個人の自由です。

プラスの資産でも放棄することができ、家庭裁判所に申し立てをすれば、遺産相続を放棄することができます。

家庭裁判所への申し立てにはほかの法定相続人の印鑑証明など手続きや書類は不要なので、誰かに知らせる必要もありません。

ですが、誰か一人が遺産を放棄しても、他の法定相続人の分配が多くなるだけで全員が遺産相続の放棄をしたことにはなりません。

遺産相続を放棄ではなく、遺産の譲渡を選択する

遺産相続は遺産の放棄だけではなく、遺産相続の譲渡ということもできます。

遺産相続の譲渡は、相続人を絞りたい場合に役立ちます。

例えば、個人事業主で故人がお店を経営していた場合にそのお店を兄弟姉妹で継ぐ場合は共同財産になりますが、お店を継ぐのが長男だと決定した場合、他の兄弟は遺産であるお店の相続を全て長男に譲渡するという方法です。

ここで、相続放棄と相続の譲渡で間違ってはいけないことは、明らかな負債がある場合には相続は放棄するべきということです。

大切なお店や会社でも引き継いでしまえば負債を背負うことになります。

例えば、長男が故人の負債を完済できるほどの資産を持っていれば問題ないのですが、兄弟姉妹との共有財産であれ、譲渡された長男個人の所有になるのであっても、お店を継がなかった他の兄弟姉妹が負債の負担をしなければいけなくなる可能性もあります。

ですから、個人事業主でも会社やお店を経営している方は特に、遺言書で後継者について負債や資産について書き残しておくことをお勧めします。

遺産相続で揉めてほしくない!遺言書を作成する

遺言書の種類は大きく分けて4種類に分類されます。

公正証書遺言

公証役場にて、公証人に遺言書を作成してもらい、公証役場で遺言書を保管してもらう方法です。

偽造や紛失の恐れが無く、遺言書が無効になる恐れが一番無い作成方法です。

秘密証書遺言

自筆で作成した遺言書を公証役場に持っていき、遺言書が存在することの証明をもらうことができる方法です。

証明の手続きが完了したら、保管は自身や信頼ある人に預けます。

自筆証書遺言(自筆で作成した遺言書)

自筆で作成した遺言書です。誰にでもすぐに作成することができて簡単なように思えますが、遺言書は書式が厳しく定められているので少しでも間違いがあると、遺言書は無効になります。

また、偽造や紛失、変造といったリスクもあります。

特別方式遺言

災害などの緊急事態や疫病で隔離されているなど、正式な遺言書の制作ができない時に特例として認められる遺言書です。

一時的な緊急措置なので、遺言書を作成した人が通常の遺言書を作成できる状態に戻ってから6ケ月間生存した場合は遺言書の効力はなくなります。

遺産相続問題は『骨肉の争い』『相続=争続』といわれるほど複雑で、難しい問題です。

分からないことは、すぐに専門家に相談して早めの解決をしておきましょう。